はじめに

iDeCo(個人型確定拠出年金)は、老後の生活を安心して送るために資産を効率的に準備するための制度です。今から少しずつ積み立てることで、将来の安心感を得られます。

iDeCoは税制優遇が受けられるため、他の貯蓄方法よりも有利です。具体的には、毎月積み立てた金額が所得から控除されるため、税金が安くなります。また、運用益も非課税で、受け取るときにも税制優遇があります。

iDeCoは、将来のために今から準備を始めるのに非常に有利な方法です。次のセクションでは、iDeCoの基本的な仕組みについて詳しく説明します。

iDeCoの基本的な仕組み

iDeCoは、毎月一定額を積み立て、そのお金を投資信託や保険商品などで運用する制度です。最大の特徴は、税制優遇が受けられることです。

iDeCoには三つの大きな税制優遇があります。

- 積み立てた金額が全額所得控除されること

- 運用益が非課税であること

- 受け取るときに退職所得控除や公的年金等控除が適用されること

・一時金としてまとめて受け取る場合:退職所得控除が適用されます。

・年金として分割して受け取る場合:公的年金等控除が適用されます。

例えば、年収500万円の会社員が月々2万円をiDeCoで積み立てると、年間24万円が所得から控除されます。これにより、所得税と住民税が軽減され、年間で約4万8000円の税金が節約できます。さらに、積み立てたお金が年率5%で運用されると、20年後には約800万円に増える計算になります。

iDeCoの仕組みを理解することで、そのメリットを最大限に活用できます。次に、iDeCoをやった方がいい人の特徴について詳しく見ていきましょう。

iDeCoをやった方がいい人

iDeCoをやった方がいい人は以下の通りです。

- 老後資金をしっかり準備したい人

- 税制優遇を活用したい人

- 高所得者

- 高等学校等就学支援金制度の所得制限のボーダーライン上にいる人

これらの人々は、iDeCoのメリットを最大限に享受できるからです。老後資金の準備がしっかりでき、税金も節約できるため、将来の安心感が増します。

例えば、30代の会社員Aさんは、老後の生活に不安を感じています。iDeCoで毎月3万円を積み立てることで、将来の生活資金を確保しつつ、年間で約9万円の税金を節約できます。また、自分で投資信託を選び、リスクを抑えた運用ができるので、安心して積み立てを続けられます。

iDeCoは、特定のニーズを持つ人にとって非常に有利な制度です。次に、iDeCoを始める際の注意点について説明します。

老後資金をしっかり準備したい人

iDeCoでは、原則として60歳まで積み立てたお金を引き出すことができず、途中で解約もできません。そのため、強制的に老後資金を貯めることができます。

また、iDeCoの運用で得た利益は全て非課税になります。これにより、本来税金として支払うはずのお金も運用に回せるため、より効率的に老後資金を増やすことができます。

老後にiDeCoで積み立てたお金を受け取る「老齢給付金」は、以下の3つの方法から選べます。

- 一時金:一度にまとめて受け取る

- 年金:5年以上20年以下の期間で分割して受け取る

- 一時金と年金の併用:一部を一時金として受け取り、残りを年金として分割で受け取る

老齢給付金は原則として60歳から受け取れます。ただし、iDeCoでの掛金の支払期間が10年以下の場合、受け取り開始年齢が最大で65歳になる可能性がありますので注意が必要です。

税制優遇を活用したい人・高所得者

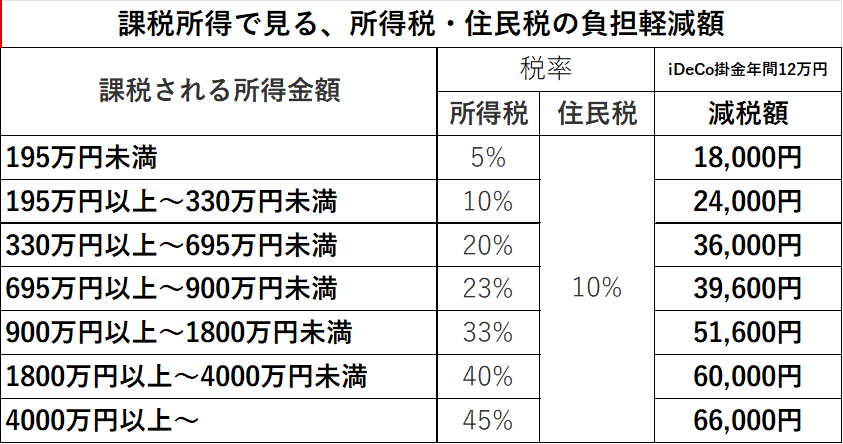

実際にiDeCo加入によってどれくらいの税負担が軽減されるのでしょうか。確認してみましょう。

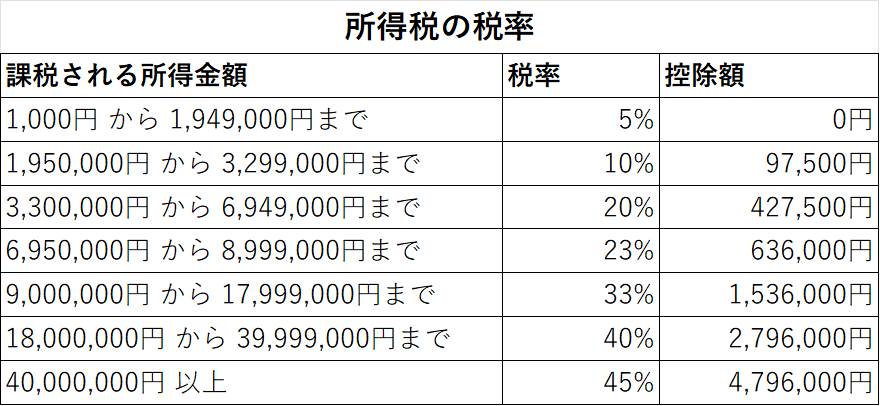

住民税は一律10%で、所得税は累進課税制度により5%から45%までの7段階に区分されています。

例えば、月々1万円をiDeCoで積み立てると、その金額が年間12万円になります。この12万円が所得から控除されるため、所得税と住民税が軽減されます。

住民税と所得税の軽減額を合計すると、税負担の総軽減額がわかります。たとえば、課税所得が330万円の人が年間12万円をiDeCoに拠出した場合、住民税の軽減額は1万2千円、所得税の軽減額は2万4千円で、合計で3万6千円の税負担が軽減されます。

例1:課税所得が300万円の場合

- 住民税:12万円 × 10% = 1万2千円

- 所得税:12万円 × 10% = 1万2千円

- 合計軽減額:2万4千円

例2:課税所得が500万円の場合

- 住民税:12万円 × 10% = 1万2千円

- 所得税:12万円 × 20% =2万4千円

- 合計軽減額:3万6千円

iDeCoに加入することで、掛金全額が所得控除となり、住民税と所得税の両方が軽減されます。特に累進課税制度により、所得が多いほど所得税の軽減効果が大きくなります。したがって、所得制限のボーダーライン上にいる人にとっては、iDeCoの活用が支援金受給のために有利であるだけでなく、税負担の軽減という大きなメリットもあります。

iDeCoに加入すると、掛金が所得控除の対象となり、税金が軽減されます。

iDeCo公式サイトでどれくらい税負担が減るかシミュレーションしてみましょう。

【公式】かんたん税制優遇シミュレーション|iDeCo(イデコ・個人型確定拠出年金)【公式】 (ideco-koushiki.jp)

高等学校等就学支援金制度の所得制限のボーダーライン上にいる人

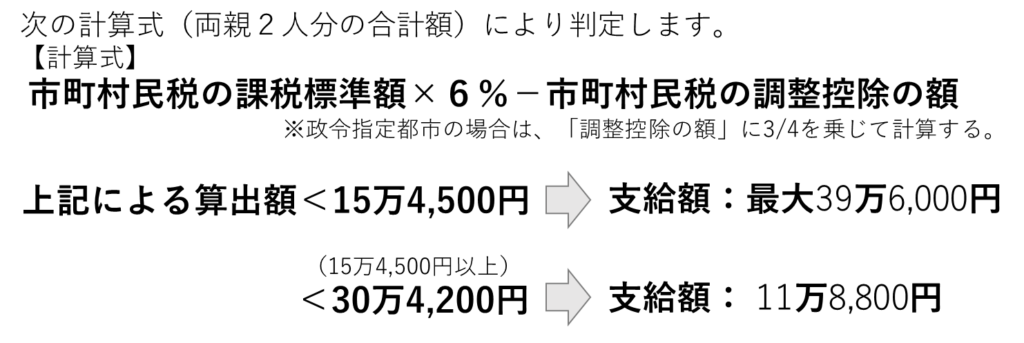

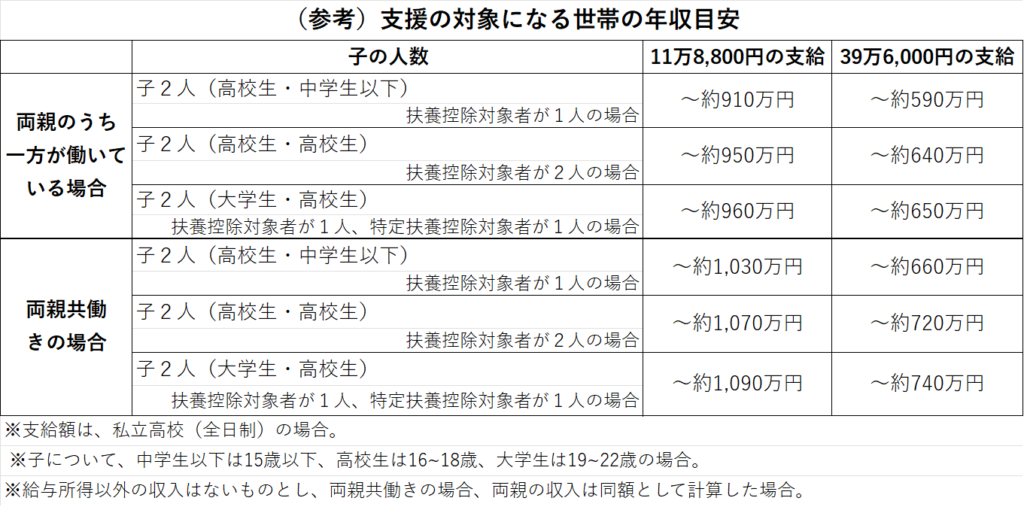

高等学校等就学支援金制度の対象は所得制限が設定されています。基本的には年収910万円未満がひとつの目安となりますが、家族構成によって年収1000万円以上でも対象となるケースもあります。

iDeCoに拠出した掛金は全額所得控除の対象となります。例えば、年間24万円を拠出する場合、その金額が課税所得から控除されます。これにより、課税所得が減少し、高等学校等就学支援金制度の所得制限を下回る可能性が高まります。これによって、支援金を受け取る資格が得られる場合があります。

所得制限のボーダーライン上にいる家庭にとって、iDeCoによる所得控除は、支援金の受給資格を得るための重要な手段となります。

iDeCoをしない方がいい人

税制優遇を活用したい人・高所得者のところでも解説しましたが、iDeCoの所得税・住民税の減税効果は、ご本人の課税所得・掛金額により異なります。第3号被保険者など課税所得がゼロの方の場合、所得税・住民税の軽減効果はありませんので、新NISAを活用することをオススメします。

よくある質問(FAQ)

- Q: iDeCoの掛金はいつでも変更できますか?

A: 年に1回変更することができます。 - Q: iDeCoを途中で解約することはできますか?

A: 原則として、60歳まで解約できません。ただし、特定の条件を満たした場合に限り、解約が可能です。 - Q: iDeCoは誰でも始められますか?

A: 基本的には20歳以上60歳未満の方が加入できますが、一部の職業や年金制度に加入している方には制限があります。

iDeCoをやった方がいい人・やらない方がいい人について解説しました。ぜひ、将来のためにiDeCoを活用し、安心した老後を迎えるための第一歩を踏み出してください。